Kluczowe informacje:

- Od 2023 roku obowiązuje ryczałt od przychodów ewidencjonowanych jako jedyna forma opodatkowania wynajmu mieszkań dla osób fizycznych.

- Stawki ryczałtowe wynoszą 8,5% dla rocznych przychodów do 100 000 zł i 12,5% dla nadwyżki powyżej tej kwoty.

- Podlegającym opodatkowaniu przychodem jest tylko umówiony czynsz, który został faktycznie otrzymany.

- Małżonkowie mogą opodatkować swoje przychody wspólnie, co zwiększa próg dochodowy do 200 000 zł.

- Osoby prowadzące działalność gospodarczą mają możliwość wyboru spośród trzech form opodatkowania, w tym ryczałtu ewidencjonowanego.

Jakie są nowe stawki podatku od wynajmu mieszkań w Polsce?

Od 2023 roku w Polsce obowiązują nowe stawki podatku ryczałtowego dla osób wynajmujących mieszkania. Jedyną dostępną formą opodatkowania przychodów z wynajmu mieszkań jest ryczałt od przychodów ewidencjonowanych. To oznacza, że wynajmujący nie mają już możliwości wyboru opodatkowania na zasadach ogólnych, co wiąże się z brakiem kwoty wolnej od podatku oraz niemożnością odliczania kosztów uzyskania przychodu.

Aktualne stawki ryczałtowe wynoszą 8,5% dla rocznych przychodów do 100 000 zł oraz 12,5% dla nadwyżki powyżej tej kwoty. To podejście ma na celu uproszczenie procesu rozliczeń podatkowych dla wynajmujących, jednak wiąże się z nowymi obowiązkami. Warto zrozumieć, jak te stawki wpływają na całkowity dochód z wynajmu oraz jakie są ich konsekwencje dla właścicieli nieruchomości.

Zrozumienie stawek ryczałtowych dla wynajmu mieszkań

Ryczałt od przychodów ewidencjonowanych to system opodatkowania, który różni się od wcześniejszych rozwiązań. W przeszłości wynajmujący mogli wybierać pomiędzy różnymi formami opodatkowania, co dawało im większą elastyczność. Teraz, w ramach ryczałtu, stawki są ustalone na stałym poziomie, co upraszcza obliczenia, ale ogranicza możliwości optymalizacji podatkowej.

Ryczałtowe stawki podatkowe mają na celu ułatwienie rozliczeń, jednak mogą być mniej korzystne dla niektórych wynajmujących, zwłaszcza tych, którzy ponoszą wysokie koszty związane z wynajmem. Warto zwrócić uwagę na to, jak nowy system może wpłynąć na decyzje dotyczące wynajmu mieszkań oraz jakie są jego długoterminowe konsekwencje dla właścicieli nieruchomości.

Jak obliczyć podatek od przychodu z wynajmu mieszkania?

Aby obliczyć podatek od przychodu z wynajmu mieszkania, należy najpierw ustalić całkowity przychód z wynajmu, który jest podlegający opodatkowaniu. W przypadku wynajmu mieszkań, przychodem jest umówiony czynsz, który został faktycznie otrzymany przez właściciela. Od 2023 roku stawki ryczałtowe wynoszą 8,5% dla rocznych przychodów do 100 000 zł oraz 12,5% dla nadwyżki powyżej tej kwoty. Warto pamiętać, że opłaty eksploatacyjne, które są ponoszone przez najemcę, nie są uwzględniane w przychodzie.Przykład obliczenia podatku: jeśli wynajmujesz mieszkanie i otrzymujesz roczny czynsz w wysokości 90 000 zł, to podatek wyniesie 7 650 zł (90 000 zł * 8,5%). Natomiast jeśli roczny przychód wynosi 120 000 zł, to podatek będzie obliczany w dwóch częściach: 8,5% dla pierwszych 100 000 zł (8 500 zł) oraz 12,5% dla nadwyżki 20 000 zł (2 500 zł), co daje łącznie 11 000 zł podatku.

| Roczny przychód (zł) | Stawka podatku (%) | Podatek (zł) |

|---|---|---|

| 90 000 | 8,5 | 7 650 |

| 120 000 | 8,5 / 12,5 | 11 000 |

| 150 000 | 8,5 / 12,5 | 13 750 |

Jakie są zasady opodatkowania wynajmu mieszkań dla osób fizycznych?

Opodatkowanie wynajmu mieszkań dla osób fizycznych w Polsce opiera się na kilku kluczowych zasadach. Od 2023 roku jedyną formą opodatkowania dostępnego dla wynajmujących jest ryczałt od przychodów ewidencjonowanych. Oznacza to, że wynajmujący nie mogą już korzystać z opodatkowania na zasadach ogólnych, co eliminuje możliwość odliczania kosztów uzyskania przychodu oraz brak kwoty wolnej od podatku. Właściciele mieszkań muszą być świadomi, że jedynie umówiony czynsz, który został faktycznie otrzymany, jest uważany za przychód podlegający opodatkowaniu.

Warto również zauważyć, że wynajmujący muszą przestrzegać określonych limitów przychodów, które wpływają na wysokość stawek podatkowych. Ryczałt wynosi 8,5% dla rocznych przychodów do 100 000 zł i 12,5% dla nadwyżki powyżej tej kwoty. Dodatkowo, w przypadku małżonków, którzy wynajmują wspólnie, próg dochodowy dla wyższej stawki wynosi 200 000 zł, co oznacza, że mogą oni efektywniej zarządzać swoimi przychodami z wynajmu.

Co obejmuje przychód podlegający opodatkowaniu?

Przychód podlegający opodatkowaniu z wynajmu mieszkań obejmuje wyłącznie umówiony czynsz, który został faktycznie otrzymany przez właściciela. Warto zaznaczyć, że nie uwzględnia się w nim opłat eksploatacyjnych, które są ponoszone przez najemcę, o ile umowa najmu jasno określa, że to najemca ponosi te koszty. Cała kwota czynszu, jeśli została wypłacona w jednym przelewie, stanowi przychód, który należy zgłosić w rozliczeniu podatkowym. Przykładem może być sytuacja, w której wynajmujący otrzymuje miesięczny czynsz w wysokości 2 000 zł; w takim przypadku roczny przychód wyniesie 24 000 zł, co podlega opodatkowaniu.

Jakie są wyjątki i ulgi w opodatkowaniu wynajmu?

W polskim systemie podatkowym istnieją różne wyjątki i ulgi, które mogą pomóc wynajmującym w obniżeniu obciążeń podatkowych. Jednym z najważniejszych wyjątków jest możliwość odliczenia kosztów związanych z utrzymaniem nieruchomości, takich jak remonty czy naprawy. Chociaż w przypadku ryczałtu od przychodów ewidencjonowanych nie można odliczać wszystkich kosztów, niektóre wydatki mogą być uznane za uzasadnione i mogą wpłynąć na obliczenia podatkowe w innych formach opodatkowania.

Innym istotnym wyjątkiem są ulgi dla wynajmujących, którzy decydują się na wynajem mieszkań na cele społeczne lub dla osób o niskich dochodach. W takich przypadkach mogą być dostępne specjalne stawki podatkowe lub zwolnienia, które zmniejszają całkowite zobowiązania podatkowe. Warto również zwrócić uwagę na możliwość korzystania z ulg inwestycyjnych, które mogą dotyczyć właścicieli nieruchomości, którzy przeprowadzają modernizacje lub inwestycje w ekologiczne rozwiązania.

Jak wpływa opodatkowanie na małżonków wynajmujących mieszkanie?

Opodatkowanie wynajmu mieszkań przez małżonków ma swoje specyficzne zasady, które warto znać. W przypadku, gdy oboje małżonkowie są właścicielami nieruchomości, mogą zdecydować się na wspólne opodatkowanie przychodów z wynajmu. Dzięki temu, łączny próg dochodowy dla wyższej stawki podatkowej wynosi 200 000 zł, co daje większą elastyczność i możliwości optymalizacji podatkowej. Wspólne opodatkowanie może być korzystne, zwłaszcza gdy jeden z małżonków ma niższe dochody.

Warto zauważyć, że w przypadku wyboru wspólnego opodatkowania, małżonkowie muszą złożyć wspólne zeznanie podatkowe. Oznacza to, że wszelkie przychody oraz wydatki związane z wynajmem muszą być zgłoszone razem. Taka forma opodatkowania może przynieść korzyści finansowe, ale wymaga również staranności w dokumentowaniu wszystkich przychodów oraz kosztów, aby uniknąć nieporozumień z urzędami skarbowymi.

Jak obliczyć wspólny próg dochodowy dla małżonków?

Aby obliczyć wspólny próg dochodowy dla małżonków wynajmujących mieszkanie, należy zsumować wszystkie przychody z wynajmu, które oboje małżonkowie uzyskali z nieruchomości. Próg ten wynosi 100 000 zł dla rocznych przychodów z wynajmu, co oznacza, że jeśli łączny przychód przekroczy tę kwotę, zastosowanie znajdzie wyższa stawka podatkowa. W przypadku, gdy małżonkowie zdecydują się na wspólne opodatkowanie, próg dla wyższej stawki wynosi 200 000 zł, co daje im większą elastyczność w zarządzaniu swoimi dochodami.

Obliczając wspólny próg, warto pamiętać, że przychody z wynajmu muszą być dokładnie udokumentowane, aby uniknąć problemów z urzędami skarbowymi. W przypadku, gdy jeden z małżonków nie osiąga przychodów, drugi może skorzystać z całego progu, co może być korzystne w planowaniu podatkowym. Taki sposób obliczania dochodu może przynieść oszczędności podatkowe, zwłaszcza w sytuacjach, gdy przychody są zróżnicowane.

Jakie opcje mają przedsiębiorcy wynajmujący mieszkania?

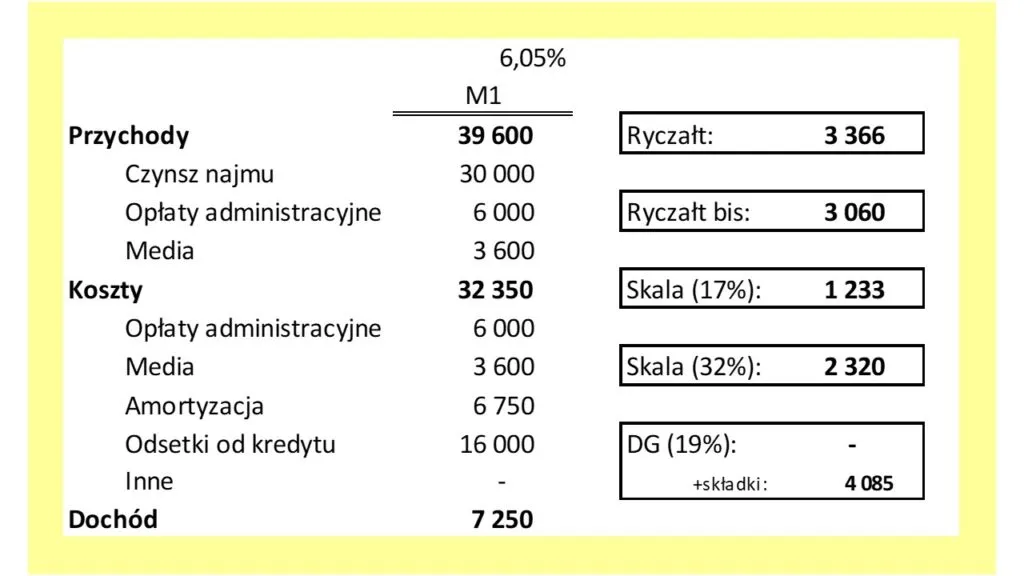

Przedsiębiorcy wynajmujący mieszkania mają do wyboru kilka form opodatkowania, co daje im możliwość dostosowania strategii podatkowej do swoich potrzeb. Najpopularniejsze opcje to ryczałt od przychodów ewidencjonowanych, opodatkowanie na zasadach ogólnych oraz podatek liniowy. Ryczałt, który jest jedyną formą dostępną dla osób fizycznych, wynosi 8,5% dla przychodów do 100 000 zł oraz 12,5% dla nadwyżki, co czyni go prostym w obliczeniach, ale ogranicza możliwość odliczania kosztów.

Osoby prowadzące działalność gospodarczą mogą również wybrać podatek liniowy, który wynosi 19% i pozwala na odliczanie rzeczywistych kosztów związanych z wynajmem. Taka forma opodatkowania jest korzystna dla wynajmujących, którzy ponoszą wysokie wydatki na utrzymanie nieruchomości. Warto zatem dokładnie przeanalizować swoje przychody i wydatki, aby wybrać najkorzystniejszą formę opodatkowania, co może znacząco wpłynąć na wysokość zobowiązań podatkowych.

Jakie formy opodatkowania mogą wybrać wynajmujący?

Wynajmujący mają do wyboru kilka form opodatkowania, które mogą być dostosowane do ich indywidualnych potrzeb. Ryczałt od przychodów ewidencjonowanych jest najprostszą formą, ponieważ nie wymaga prowadzenia skomplikowanej księgowości. Z drugiej strony, osoby decydujące się na opodatkowanie na zasadach ogólnych mogą korzystać z ulgi na koszty uzyskania przychodu, co może być korzystne w przypadku wysokich wydatków związanych z wynajmem.

Podatek liniowy, wynoszący 19%, to kolejna opcja, która pozwala na elastyczność w zarządzaniu kosztami. Umożliwia on wynajmującym odliczanie wszelkich wydatków, co może być korzystne dla tych, którzy inwestują w modernizację lub remonty. Warto jednak pamiętać, że każda forma opodatkowania ma swoje zalety i wady, dlatego przed podjęciem decyzji warto skonsultować się z doradcą podatkowym.| Forma opodatkowania | Stawka (%) | Korzyści | Wady |

|---|---|---|---|

| Ryczałt | 8,5% / 12,5% | Prostota obliczeń | Brak możliwości odliczenia kosztów |

| Podatek liniowy | 19% | Możliwość odliczenia kosztów | Wyższe zobowiązania w przypadku niskich przychodów |

| Opodatkowanie na zasadach ogólnych | Zależne od skali podatkowej | Możliwość korzystania z ulg | Wymaga prowadzenia księgowości |

Jak efektywnie zarządzać wynajmem mieszkań w dobie zmian podatkowych?

W obliczu ciągłych zmian w przepisach podatkowych, wynajmujący powinni rozważyć strategiczne podejście do zarządzania swoimi nieruchomościami. Warto zwrócić uwagę na nowoczesne technologie, które mogą uprościć procesy związane z wynajmem, takie jak platformy do zarządzania wynajmem, które oferują funkcje automatyzacji płatności, przypomnienia o terminach oraz ewidencjonowanie przychodów. Dzięki tym narzędziom wynajmujący mogą nie tylko zaoszczędzić czas, ale także zminimalizować ryzyko błędów w dokumentacji podatkowej.

Dodatkowo, warto inwestować w szkolenia z zakresu przepisów podatkowych oraz zarządzania nieruchomościami, co pozwoli na lepsze zrozumienie aktualnych regulacji i możliwości optymalizacji podatkowej. Przykładem mogą być kursy online lub webinaria prowadzone przez ekspertów, które dostarczą cennych informacji na temat najnowszych trendów i strategii w wynajmie mieszkań. Inwestycja w wiedzę to krok w stronę zwiększenia efektywności finansowej i lepszego zarządzania ryzykiem związanym z wynajmem.